Quels sont les avantages fiscaux de contracter un crédit hypothécaire pour l'achat d'un bien immobilier ?

7 minutes de lecture

Léa Léonard 👩🏻💻

Spécialiste du décryptage immobilier en Belgique

Léa Léonard 👩🏻💻

Spécialiste du décryptage immobilier en Belgique

Quel est le régime applicable à votre situation?

Nous vous proposons de vous aider à déterminer ce à quoi vous pourriez avoir droit !

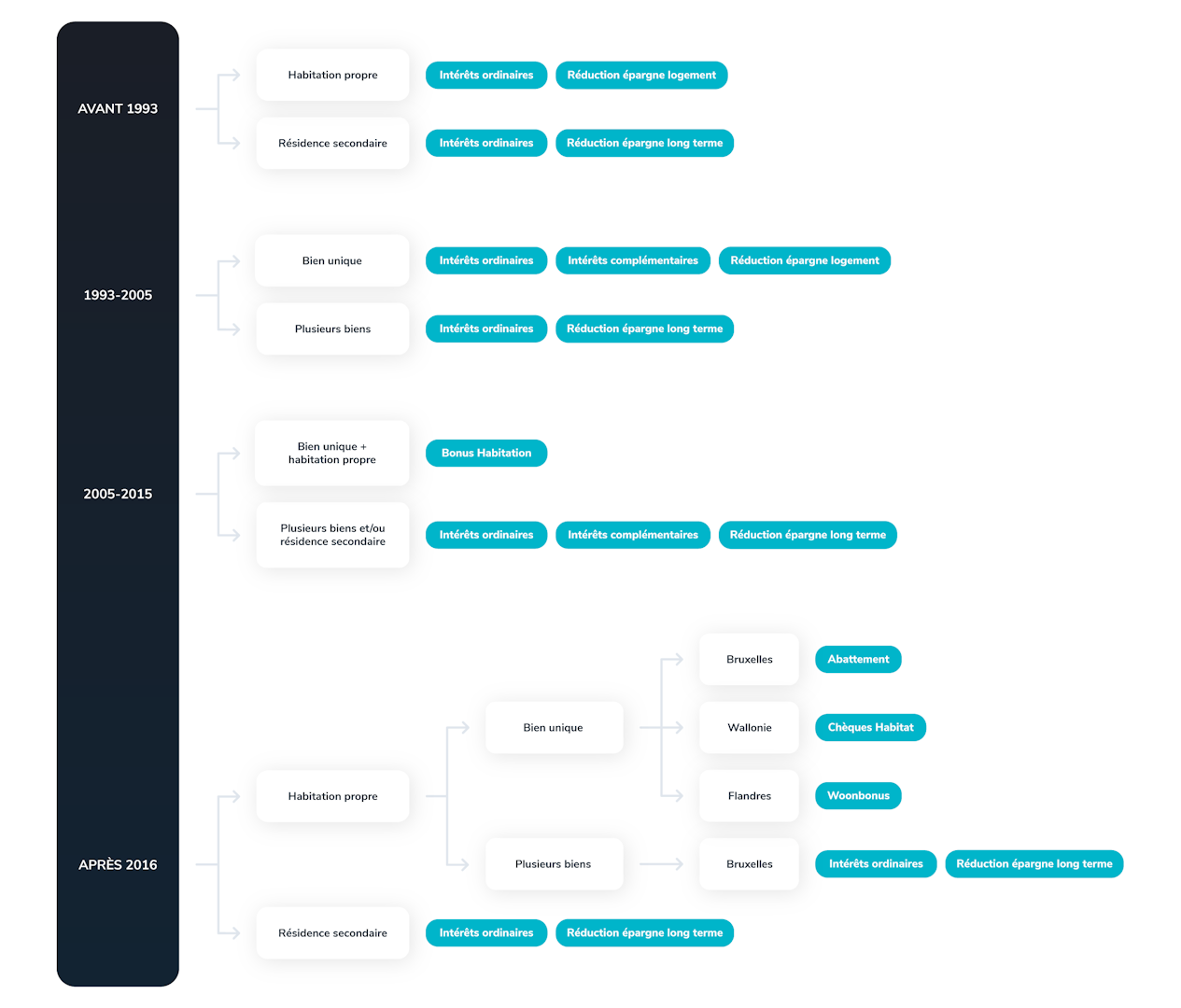

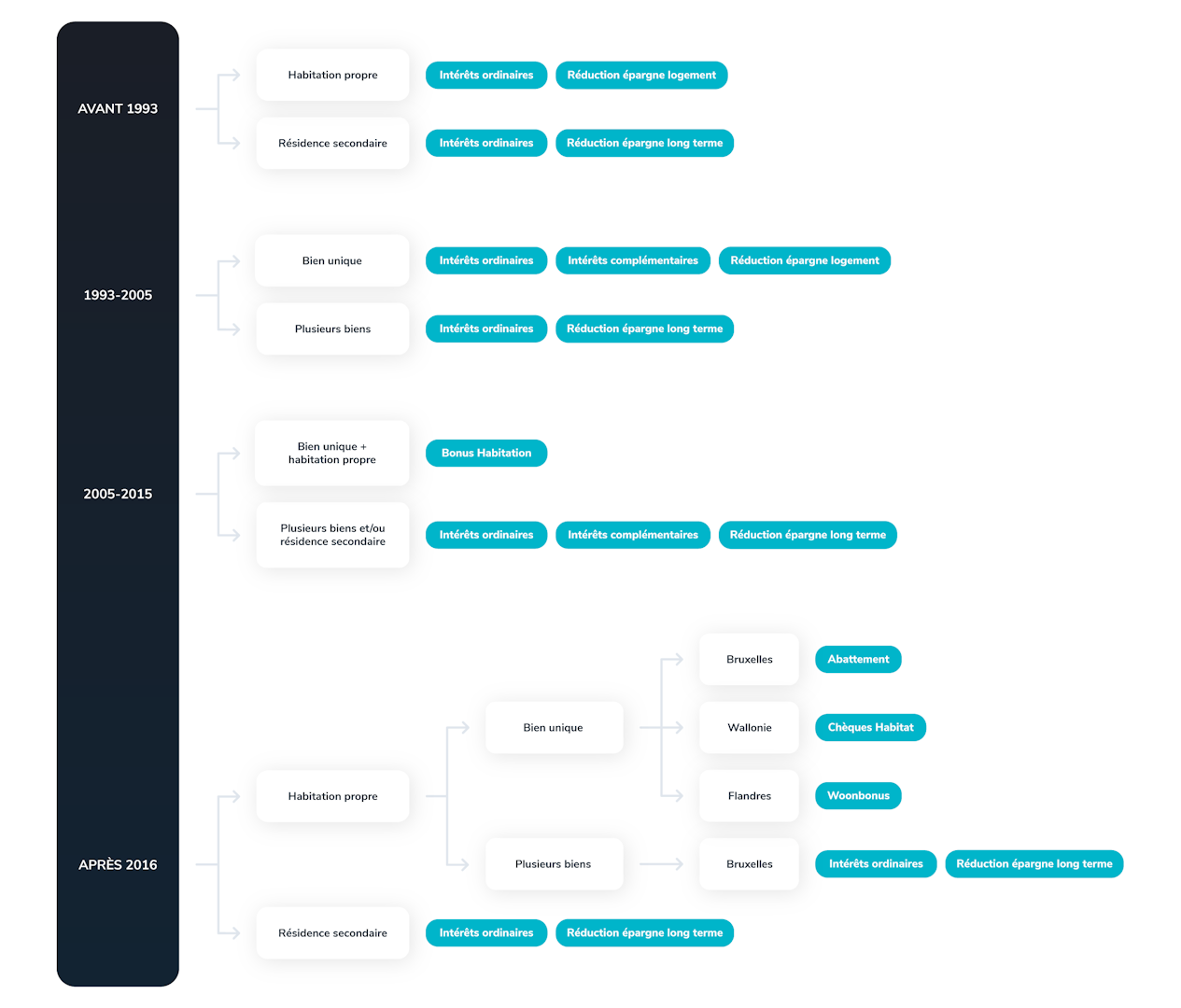

De nombreux critères entrent en ligne de compte pour déterminer l’avantage auquel vous avez droit aujourd’hui: s'il s'agit de l'habitation propre ou non, la date du crédit, s'il s'agit d'un refinancement ou encore dans quelle région se situe le bien.

Source: CBC

La matière étant complexe et pleine d'exceptions il est difficile de faire un article "généraliste" ou d'expliquer en détail les éléments de chacun des systèmes. Rien ne remplacera évidemment un rendez-vous personnalisé afin de déterminer votre cas de figure précis.

Les avantage fiscaux de faire appel à la dette ont évolués au fil des années, pour en arriver aujourd'hui aux situations suivantes :

Quel est le régime applicable à votre situation?

Vous devez vous poser plusieurs questions. La première peut paraître surprenante: quelle est la date de mon crédit qui va être considérée d'un point de vue fiscal?

La date d'un "nouveau" crédit est celle de l'acte notarié s'il y en a un (crédit d'hypothécaire) ou la date du contrat de crédit dans les autres cas.

La date fiscale d'un crédit de refinancement est la date du crédit initial refinancé. En cas de multiples refinancements, il est donc nécessaire de revenir à la date du premier crédit pour connaître votre régime.

En effet depuis 2016, les règles ont changé, la compétence étant régionalisée, les avantages que vous pouvez bénéficiez dépend de si vous résidez en Flandre, en Wallonie ou à Bruxelles.

La question suivante porte sur le fait de savoir si le bien est propre (dans lequel on s'installe au plus tard au 31 décembre de l'année du crédit) et/ou si le bien est unique (c'est la seule habitation dont vous êtes propriétaire).

S'il s'agit d'une résidence unique et propre, la compétence sera belle et bien régionalisée et dépendra donc de la région dans laquelle le bien se situe.

S'il s'agit d'une habitation non-propre, une résidence secondaire (loué ou non), ce sera désormais une compétence fédérale et les avantages fiscaux éventuels seront donc identiques peu importe la région dans laquelle le bien se situe.

Crédit signé avant 1993:

On distingue si l’habitation est propre ou non.

Dans le cas où vous habitez dans l’habitation qui vous sert de résidence principale, vous bénéficiez de deux avantages:

Intérêts ordinaires

Réduction pour l'épargne logement

Dans le cas où il s’agit d’une résidence secondaire (que vous n’occupez pas la plupart du temps, dans laquelle vous n’êtes pas domicilié), vous bénéficiez de deux avantages fiscaux

Intérêts ordinaires

Réduction pour l'épargne long terme

Crédit signé entre 1993 et 2005:

On distingue dans ce cas si c’est le seul bien que vous possédez ou non.

Si le bien en question est votre seule bien, dans ce cas, vous bénéficierez de trois avantages fiscaux:

Intérêts ordinaires

Intérêts complémentaires

Réduction pour l'épargne logement

S’il ne s’agit pas de votre bien unique, vous bénéficierez de deux avantages:

Intérêts ordinaires

Réduction pour l'épargne long terme

Dans le cas où le crédit fut signé entre 2005 et 2015:

On distingue si le bien est l’habitation propre ET si c’est l’unique bien que vous possédez

Le bien est propre et unique:

Vous bénéficiez du bonus habitation

Le bien n’est pas la résidence principale (bien propre) ni le seul bien que vous possédez, alors vous pouvez bénéficier de trois avantages:

Intérêts ordinaires

Dans de rares cas, les intérêts complémentaires

Réduction pour l'épargne long terme

Si le crédit a été signé à partir de 2016:

La première question à savoir si le bien est ou non votre habitation propre, celle dans laquelle vous résidez. S’il s’agit de votre habitation, on fera alors la distinction selon les régions

À Bruxelles:

S’il s’agit de votre premier bien, vous bénéficiez depuis 2017 d’un abattement des droits d’enregistrement. Par contre, le bonus logement est supprimé.

Si ce n’est pas votre habitation unique, vous pouvez bénéficier de deux avantages fiscaux:

Intérêts ordinaires

Réduction pour l'épargne long terme

En Wallonie:

Si c’est votre bien unique vous bénéficiez des chèques habitats.

Si vous possédez déjà un autre bien, alors aucun avantage fiscal n’est proposé.

En Flandre:

Une habitation située en Région flamande permet à son propriétaire de bénéficier de ce qu’on appelle le woonbonus.

Si ce n’est pas votre habitation propre, alors la compétence passe au fédéral. On ne fera donc plus de distinction selon les régions et tous les propriétaires d’un bien qui n’est pas propre pourront bénéficier de deux avantages fiscaux

Intérêts ordinaires

Réduction pour l'épargne long terme

Les intérêts ordinaires

Il s'agit d'une réduction ou d'une déduction d'impôt offerte à un contribuable qui souscrit un crédit (pas nécessairement un crédit hypothécaire, un simple prêt peut suffir) pour acquérir un bien immobilier. Elle se déduit uniquement des revenus immobiliers.

Les intérêts complémentaires

Il s'agit d'une réduction d'impôt offerte à un contribuable qui décide de souscrire un crédit hypothécaire (un mandat hypothécaire n’est pas recevable dans ce cas-ci) de minimum 10 ans pour construire ou rénover une habitation unique. Cette déduction est ''complémentaire''; elle joue uniquement pour les intérêts qui ne peuvent pas être déduits suivant la déduction ordinaire: La déduction ordinaire doit donc être d'abord effectuée.Le montant déductible est en tout état de cause au maximum égal aux intérêts payés pendant la période imposable, qui n'ont pas encore fait l'objet d'une déduction (déduction ordinaire).

La réduction pour amortissement de capital

Il s'agit d'une réduction d'impôt offerte à un contribuable qui décide de souscrire un crédit hypothécaire de minimum 10 ans pour acquérir, transformer ou construire une habitation (qui ne doit pas obligatoirement être propre et/ou unique). Elle ne prend en considération que le capital couvert par hypothèque pour le calcul de l'avantage fiscal. Ce calcul complexe tient compte d’un plafond par habitation, un maximum fiscal (de 2.260 à 2.350 euros selon les cas) et des revenus professionnels du contribuable. Cette réduction d'impôt pourra s'inscrire dans l'épargne logement.

Le bonus habitation

Il s'agit d'une réduction d'impôt offerte à un contribuable qui souscrit un crédit hypothécaire de 10 ans minimum pour acheter, transformer ou construire une habitation propre et unique. Selon l'année du crédit (avant 2015 ou en 2015) et l'endroit où est situé le bien (Wallonie, Flandre, Bruxelles), l'avantage fiscal variera énormément. Pour son calcul, on considère la partie des intérêts et du capital couverte par une hypothèque. Il se décompose en 3 parties : un montant de base (existant pendant toute la durée du crédit): de 1.520 à 2.350 euros (selon la situation géographique du bien); un montant majoré (existant pendant 10 ans): de 750 à 780 euros (selon la situation géographique du bien); un deuxième montant majoré (existant pendant 10 ans) : 80 euros (si vous avez 3 enfants à charge au 1er janvier de l'année qui suit l'année du crédit). Sur ce montant est appliqué un taux de réduction qui varie de 30 à 50% (selon l'année du crédit et la région dans la laquelle est situé le bien). Le résultat est l'avantage fiscal qui vous revient.

L'abattement sur les droits d'enregistrement

Depuis le 1er janvier 2017, vous pouvez bénéficier d’un abattement des droits d'enregistrement sur les premiers 175.000 euros, soit une économie allant jusqu’à 21.875 euros pour l'achat d'un premier immeuble de moins de 500.000 euros.

Uniquement applicable en Région de Bruxelles-capitale.

Le Chèque Habitat

Il s'agit d'une réduction d'impôt convertible en crédit d'impôt. Ce chèque, d’une valeur de 1 520€ par contribuable, est une sorte de “bon à tirer” valable annuellement et pendant maximum 20 ans à partir de l’année de l’emprunt. Le montant initial va diminuer progressivement une fois que le contribuable aura un revenu imposable de 21.347€/an (montant fixé pour l’année 2018). Parallèlement, un montant forfaitaire de 125€ par enfant à charge sera ajouté aux 1 520€. Uniquement applicable en Région wallonne.

Le Woonbonus

Similaire au chèque habitat de la Wallonie, il s'agit d'une réduction d'impôt offerte à un contribuable qui décide de souscrire un crédit hypothécaire de 10 ans minimum pour acheter, transformer ou construire une habitation propre. Seuls les capitaux et intérêts remboursés couverts par une hypothèque sont pris en considération dans ce calcul. Le montant de l'avantage fiscal dans le cadre du bonus logement est limité à un maximum de 1 520€, majoré de 760€ pendant 10 ans.Uniquement applicable en Flandre

Il est à noter que tous ces avantages fiscaux sont soumis à certaines conditions qui ne font pas l’objet de la présente, dans un soucis de simplification et de clarification du schéma des déductions fiscales pour crédit hypothécaire (déjà bien assez complexe comme ça). Si vous souhaitez obtenir de plus amples renseignements, nous vous conseillons de contacter un professionnel.

Disclaimer: le contenu des articles est général et ne remplace pas les conseils personnalisés d'un professionnel. Bien que We Invest estime que le contenu soit exact et à jour, We Invest n'offre aucune garantie quant à l'exactitude, l'exhaustivité ou l'actualité du contenu.